Cụ thể, trái phiếu có mã PSIH2426001, số lượng 200 tp, mệnh giá 100 triệu đồng/tp, tương ứng giá trị phát hành 20 tỷ đồng, thuộc loại trái phiếu không chuyển đổi và không có tài sản bảo đảm.

Trái phiếu phát hành ngày 05/07/2024, kỳ hạn 18 tháng đến 05/01/2026. Lãi suất cố định 8.9%/năm, thanh toán định kỳ mỗi 6 tháng, còn phần gốc thanh toán vào ngày đáo hạn hoặc ngày mua lại.

Với 20 tỷ đồng thu về, PSI sử dụng để cơ cấu lại nợ, cụ thể là khoản vay tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) – Chi nhánh Thái Hà, dự kiến thực hiện ngay trong tháng 7/2024.

Được biết, khoản vay tại BIDV Thái Hà sắp được thanh toán có dư nợ 49 tỷ đồng, mang số hợp đồng 24/06/2024/7740171/HĐTD.

Cuối quý 1/2024, PSI có dư nợ vay gần 314 tỷ đồng tại BIDV Thái Hà, chiếm hơn 22% tổng dư nợ vay ngắn hạn của PSI. Khoản vay này nhằm bù đắp thiếu hụt thanh toán (vốn ngắn hạn) tạm thời do không cân đối kịp dòng tiền.

Bên mua trái phiếu là CTCP Quản lý Quỹ VinaCapital. Đợt phát hành do Công ty TNHH Hãng Kiểm toán AASC làm kiểm toán; CTCP Chứng khoán APG tư vấn hồ sơ chào bán và đồng thời là đại lý phát hành.

Với việc phát hành thành công trái phiếu nêu trên, PSI nâng số lượng trái phiếu đang lưu hành lên con số 2, trái phiếu còn lại là PSIH2326002 có giá trị phát hành 50 tỷ đồng, kỳ hạn từ 31/08/2023 đến 31/08/2026, lãi suất phát hành 9.95%/năm.

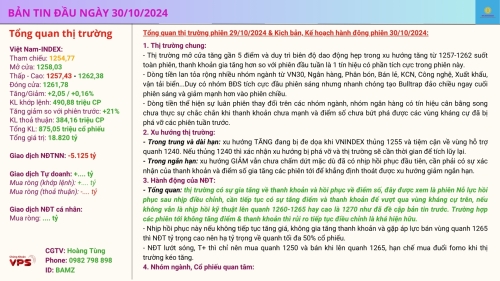

Quý 1/2024, PSI đạt doanh thu hoạt động hơn 92 tỷ đồng, tăng 11% so với cùng kỳ năm trước. Lãi ròng gần như đi ngang, đạt hơn 10 tỷ đồng, chủ yếu do chi phí quản lý tăng mạnh làm bào mòn lợi nhuận.

| Diễn biến lãi ròng theo quý trong những năm gần đây của PSI | ||

Nguồn: Vietstock.vn